Die 17 Nachhaltigkeitsziele der UN: Kampf gegen Armut, Hunger beenden, Gesundes Leben, Hochwertige Bildung ... (Bild: Shutterstock)

Die 17 Nachhaltigkeitsziele der UN: Kampf gegen Armut, Hunger beenden, Gesundes Leben, Hochwertige Bildung ... (Bild: Shutterstock)

Die Umsetzung der EU-Richtlinie, mit der Finanzströme in nachhaltige Produkte umgelenkt werden sollen, ist in vollem Gange. Warum die ESG-Regulierung trotz allen Aufwands unverzichtbar ist, welche Pflichten den Marktteilnehmern daraus erwachsen und was das Ganze Anlegern bringt, erklärt Dr. Andreas Steinert, Head of ESG Business Amundi Deutschland.

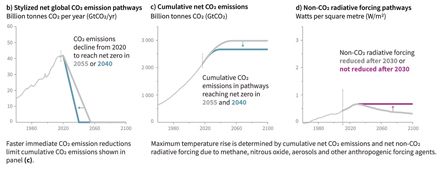

Der Anfang August in Teilen veröffentlichte Weltklima-bericht des Weltklimarates der Vereinten Nationen, dem 195 Staaten zugestimmt haben, hat uns erneut die Dringlichkeit zu handeln vor Augen geführt. Wir müssen jetzt agieren, um den Klimawandel zu stoppen, indem wir der Erhöhung der Treibhausgasintensität in der Atmosphäre Einhalt gebieten. Oder anders formuliert: Wir sollten die Treibhausgasemission sofort reduzieren.

Jeglicher Verzug bedeutet eine noch schärfere Einschränkung in der Zukunft. Die Kurve muss ab sofort steil nach unten gehen, im ähnlichen Umfang wie im Jahr 2020 während des monatelangen Lockdowns, in dem die Treibhausgase in Deutschland nach ersten Berechnungen um 8,7% sanken.

Diesen Trend müssen wir mit jährlich 7% Reduktion fortsetzen. 2021 wird dies vermutlich leider nicht der Fall sein. Der Treibhausgasausstoß wird gegenüber 2020 wieder deutlich steigen. Als Teil der Finanzindustrie, als Asset Manager, als Anlageberater spielen wir eine wesentliche Rolle in der Kommunikation und in der Aufklärung. Wir können die Kunden über die Möglichkeiten nachhaltiger Geldanlage informieren und beraten.

Ab dem 2. August 2022 ist dies dann keine bloße Option mehr, sondern eine Verpflichtung gemäß europäischer Regulierung. Ab diesem Zeitpunkt müssen Anlageberater und Vermögensverwalter ihre Kundinnen und Kunden nach ihren Nachhaltigkeitspräferenzen im Beratungsgespräch befragen. Die Eignungsbeurteilung wird dann um die Nachhaltigkeitspräferenzen erweitert.

Die Neufassung der Delegierten Verordnung zur MiFID sieht vor, dass Fondsprodukte drei Kategorien entsprechen können, um als nachhaltig zu gelten: Entweder sie berücksichtigen ökologische und soziale Mindeststandards oder -ausschlüsse, oder sie weisen zumindest einen Teil nachhaltiger Investitionen nach der Definition der Offenlegungsverordnung (OffenlegungsVO), genauer Art. 2 Nr. 17 OffenlegungsVO, aus, oder sie investieren zumindest zum Teil in ökologische Anlagen nach der Taxonomieverordnung (TaxonomieVO), genauer in taxonomiekonforme Tätigkeiten und Geschäftsmodelle.

Die erste Gruppe der Mindeststandards oder -ausschlüsse ist in der Verordnung technisch umschrieben als Finanzprodukte, „die bezogen auf die wichtigsten nachteiligen Auswirkungen auf Nachhaltigkeitsfaktoren negative externe Effekte von Investitionen auf die Umwelt oder die Gesellschaft berücksichtigen“.

Stilisierte globale Netto-CO2-Emissionspfade in Mrd. Tonnen CO2pro Jahr: Grafik b zeigt die notwendige CO2-Reduktion, um den Ausstoß bis 2040 beziehungsweise 2055 auf Null zu reduzieren. Quelle: IPCC 2018 Special Report of Impacts of Global Warming of 1.5 Degrees Celsius // Für eine größere Darstellung bitte hier klicken.

Nachhaltigkeitsfaktoren sind dabei Effekte des investierten Unternehmens auf die Umwelt, im Gegensatz zu Nachhaltigkeitsrisiken in den Bereichen Umwelt, Soziales oder Unternehmensführung, die von außen negativ auf das Unternehmen einwirken können. Nachhaltigkeitsfaktoren sind Umwelt-, Sozial- und Arbeitnehmerbelange, die Achtung der Menschenrechte und die Bekämpfung von Korruption und Bestechung nach Art. 2 Nr. 24 OffenlegungsVO.

Die Nachhaltigkeitsfaktoren, die berücksichtigt werden, müssen – anhand qualitativer oder quantitativer Indikatoren (Zielgrößen) – auch im Zeitverlauf nachgewiesen werden können. Das können, müssen aber nicht Indikatoren sein, die auch nach der OffenlegungsVO herangezogen werden und beispielsweise auf Gesellschaftsebene nach der OffenlegungsVO zu veröffentlichen sind. Beispiele wären: Treibhausgasemissionen (Scope 1, 2, 3), Emissionen ins Wasser, Verletzungen der zehn UN Global Compact Prinzipien oder auch der Anteil an Frauen in Vorstand und Aufsichtsrat.

Die zweite Gruppe an nachhaltigen Produkten muss zumindest einen Teil an nachhaltigen Investitionen im Sinne des Art.2 Nr. 17 OffenlegungsVO enthalten. Nach der OffenlegungsVO ist eine Investition nachhaltig, wenn sie zur Erreichung eines Umweltziels oder eines sozialen Ziels beiträgt oder wenn Geld in Humankapital fließt.

Die dritte Gruppe: Im Gegensatz dazu ist die Taxonomie auf sechs Umweltziele ausgerichtet. Sie kategorisiert Wirtschaftsaktivitäten als nachhaltig, wenn sie wesentlich zu einem oder mehreren der Umweltziele beiträgt. Zwei dieser Ziele – Klimaschutz und Anpassung an den Klimawandel – werden bereits in einem umfassenden Katalog auf eine Reihe von Wirtschaftssektoren angewandt und übersetzen damit die abstrakten Anforderungen in konkrete nachhaltige Aktivitäten der Realwirtschaft. Angaben zu diesen ersten beiden Zielen müssen ab dem 1. Januar 2022 in die vorvertraglichen Informationen, also die Verkaufsprospekte, sowie die regelmäßigen Berichte aufgenommen werden.

Was heißt das nun ganz praktisch? Vermögensverwalter werden ihre Produkte beispielsweise in diese drei Gruppen einordnen und gegebenenfalls nach einem Kriterium ordnen, so dass der Anlageberater transparent über die drei Gruppen aufklären und dann den Kunden Produkte dieser Kategorien empfehlen kann.

Dafür sind auf Seiten der Fondsgesellschaften, der Vertriebsstellen und der Anlageberater noch einige Anstrengungen notwendig. Eine gewisse Vereinheitlichung der Kriterienkataloge ist dabei wünschenswert, damit wir verhindern, dass die Kunden vor lauter Bäumen den Wald nicht mehr sehen.

Weitere Offenlegungspflichten im Überblick

Auf die Fondsgesellschaften werden in nächster Zeit weitere Veröffentlichungspflichten zukommen. Auf diese erweiterten Pflichtveröffentlichungen können Anlageberater dann zurückgreifen:

Ab 1. Juli 2022 werden Musterformulare für die Darstellung von Art. 8 und 9 Fonds nach der OffenlegungsVO anzuwenden sein. Nach dem jetzigen Gesetzgebungsstand greifen zu diesem Zeitpunkt die detaillierten sogenannten Level-2-Vorgaben der OffenlegungsVO zu vorvertraglichen Informationspflichten bei Produkten nach Art. 8 und Art. 9 sowie die periodische Berichtspflicht in den regelmäßigen Berichten, wie unter anderem im Jahresbericht. Dann berichten die Fondsgesellschaften auch in Verbindung mit der Taxo-nomieVO über den Taxonomieanteil der ersten beiden Umweltziele in den jeweiligen Fonds, soweit darauf im Verkaufsprospekt Bezug genommen wird.

Früher, ab dem 1. Januar 2022, gilt die TaxonomieVO auf Level 1 und ergänzt die OffenlegungsVO auf Level 1. So ist zu beschreiben, wie Art. 8 Fonds zur Erreichung eines Umweltziels beitragen. Nach Art. 9 eingestufte Fonds müssen aufzeigen, wie sie ein gesetztes Ziel erreichen. Sollte dies ein Einsparungsziel von Treibhausgasen sein, so sollte diese Zielsetzung anhand der EU-Benchmark-VO und deren Kriterien gewährleistet werden.

Spätestens bis zum 30. Juni 2021 haben die Fondsgesellschaften mit mehr als 500 Mitarbeiterinnen und Mitarbeitern auf deren Internetseite veröffentlicht, wie sie die nachteiligen Nachhaltigkeitsauswirkungen auf Unternehmensebene berücksichtigen. Die einzelnen Indikatoren werden die Unternehmen in einem definier-ten Formular voraussichtlich bis zum 30. Juni 2023 darstellen müssen.

Vollständigkeitshalber sei angemerkt, dass seit März 2020 die Berichtspflicht besteht, wie nach Art. 6 OffenlegungsVO die Nachhaltigkeitsrisiken in Investitions-entscheidungen einbezogen werden, wie bei Art. 8 die beworbenen ökologischen undoder sozialen Merkmale erfüllt oder wie nach Art. 9 die angestrebte nachhaltige Investition erreicht werden sollen. Wir sehen, wie die Transparenz für den Anleger schrittweise erhöht wird.

Über den Autor:

Dr. Andreas Steinert ist Head of ESG Business bei Amundi Deutschland. Amundi ist Europas größte Fondsgesellschaft und verfügt über 35 Jahre Erfahrung im Managen nachhaltiger Anlagen.

Bildquellen/Copyright:

1. metamorworks/shutterstock (Die 17 Nachhaltigkeitsziele der UN: Kampf gegen Armut, Hunger beenden, Gesundes Leben, Hochwertige Bildung, Geschlechtergleichheit, Sauberes Wasser, Saubere Energie, Arbeit und Wirtschaftswachstum, Ausbau der Infrastruktur, Ungleichheiten reduzieren, Nachhaltige Städte, Nachhaltiger Konsum, Klimaschutz, Leben unter Wasser, Leben an Land, Frieden, Gerechtigkeit und starke Institutionen)

2. IPCC 2018 Special Report of Impacts of Global Warming of 1.5 Degrees Celsius

Copyright/Quelle/Zuerst erschienen bei: https://www.netfonds.de

Wir sind für Sie da. Sprechen Sie uns an zum Kennenlernen, Vertrauen und Lösungen finden. Wir freuen uns auf Sie!

Sie erreichen uns unter ![]() Telefon: 0731 39966 191 oder direkt über unser Kontaktformular.

Telefon: 0731 39966 191 oder direkt über unser Kontaktformular.